Suspensión de defectos de los certificados de sello digital. Defensa constitucional

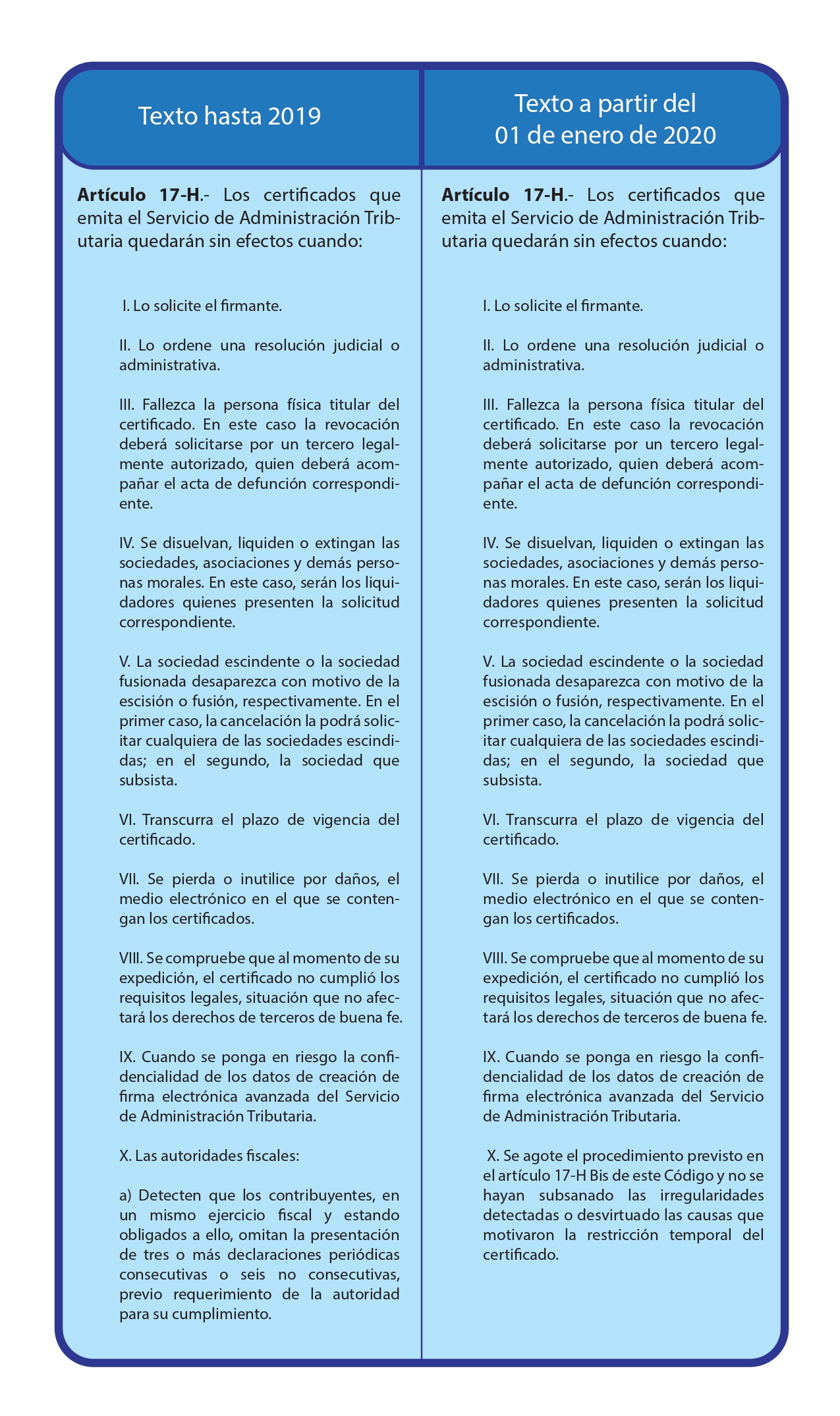

Como se puede observar, la reforma legislativa consistió en precisar y aumentar los casos en que la autoridad tiene derecho a afectar los CSD con la restricción de su uso o la suspensión de sus efectos; restringir temporalmente el uso de sellos digitales previo a la suspensión de sus efectos; y adicionar un procedimiento para recuperar el derecho a obtener un nuevo CSD después de que la autoridad fiscal haya dejado sin efectos el originalmente otorgado al contribuyente.

Precisión y ampliación de casos de afectación del CSD

Se puede observar en el actual artículo 17-H Bis del CFF, que se incrementan los casos de afectación de CSD (primero por restricción y después por suspensión de efectos), pero serán objeto de análisis en este artículo, únicamente las fracciones IV y V del citado artículo 17-H Bis del indicado Código tributario.

Restricción y suspensión de efectos del CSD

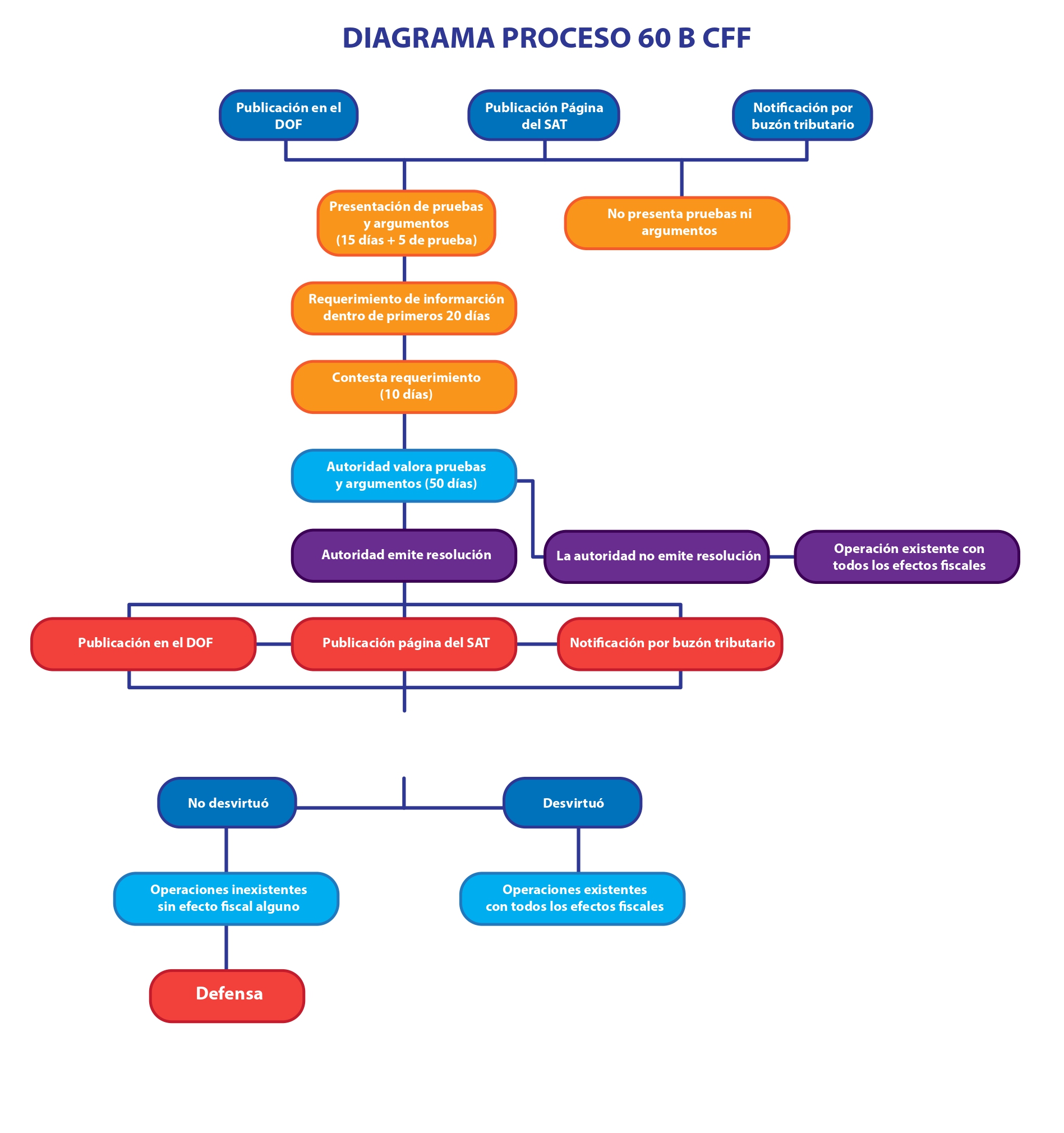

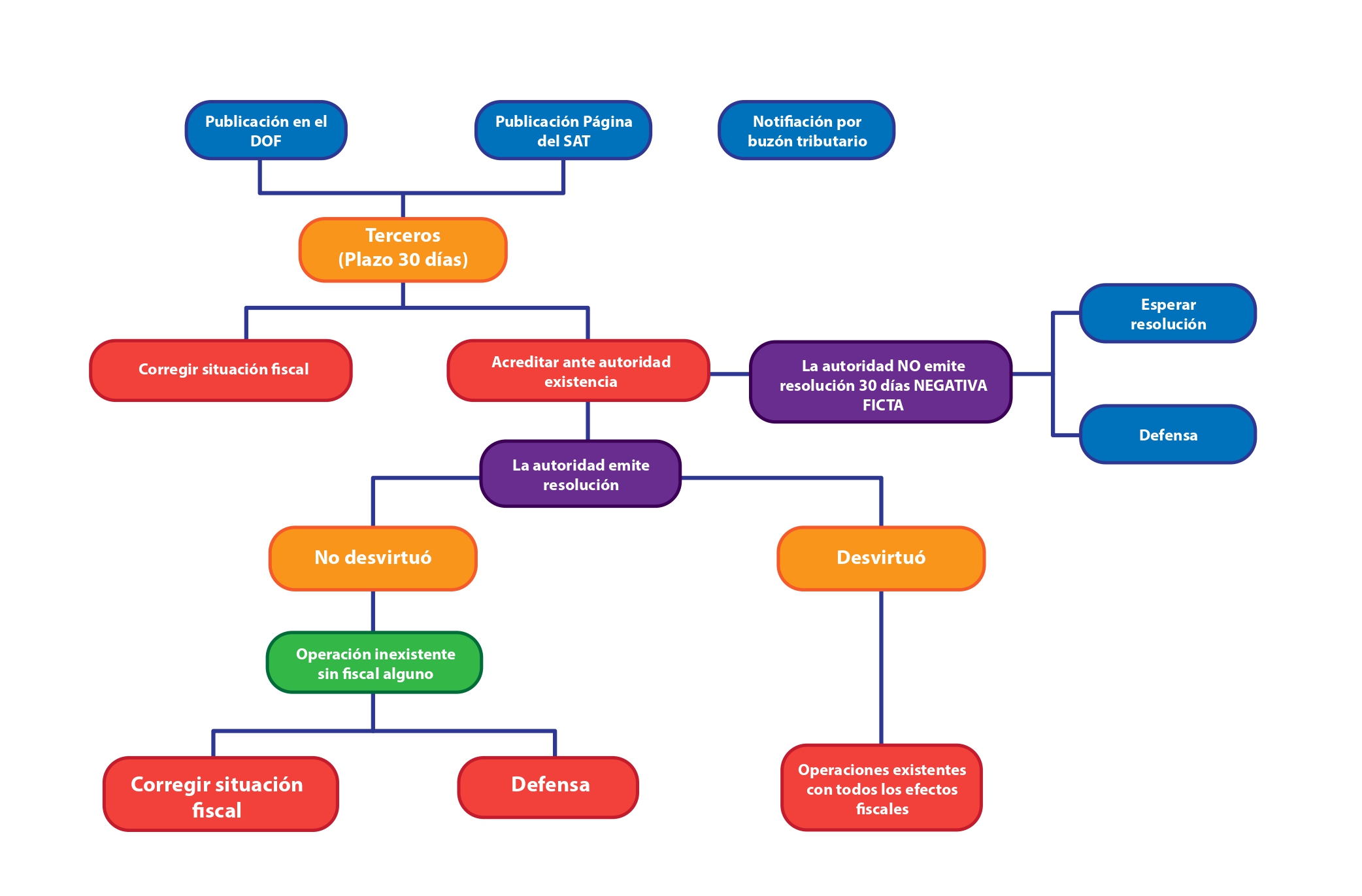

Este procedimiento se puede sintetizar de la siguiente forma:

Procedimiento para obtener un nuevo CSD

De forma sintética, el procedimiento para obtener un nuevo CSD, de acuerdo con el artículo 17-H antes transcrito y la Regla, en lo aplicable, 2.2.4 de la Resolución Miscelánea Fiscal para 2020, es el siguiente:

- Una vez recibida la resolución que deja sin efectos el CSD, el contribuyente puede subsanar las irregularidades o desvirtuar la causa de la medida usando la ficha de trámite 47/CFF “Aclaración para subsanar las irregularidades detectadas o desvirtuar la causa por la que dejó sin efectos su Certificado de sello digital, se restringió el uso de su Certificado de e.firma o el mecanismo que se utiliza para efectos de la expedición del CSD” contenida en el Anexo 1-A.

- A partir de la recepción de la ficha de trámite 47/CFF, la autoridad fiscal cuenta con un plazo máximo de tres días para emitir resolución donde puede acceder a otorgar el derecho al contribuyente para obtener un nuevo certificado o confirmar la resolución anterior que deja sin efectos el CSD.

Procedimiento adicional para obtener un nuevo certificado

La reforma al artículo 17-H del CFF señala que cuando resulte materialmente imposible subsanar o desvirtuar las conductas que causaron dejar sin efectos el CSD conforme al apartado anterior, el SAT podrá mediante reglas de carácter general, establecer condiciones y requisitos para que los contribuyentes estén en posibilidad de obtener un nuevo certificado, pero es el caso que la única que podría ser aplicable, está contenida en el penúltimo párrafo de la Regla 2.2.4 de la Resolución Miscelánea Fiscal para 2020, que a la letra dice:

“2.2.4.- …

Los contribuyentes a quienes se haya dejado sin efectos el o los CSD para la expedición de CFDI, no podrán solicitar un nuevo certificado o, en su caso, no podrán optar o continuar ejerciendo las opciones a que se refieren las reglas 2.2.8. y 2.7.1.21., ni alguna otra opción para la expedición de CFDI establecida mediante reglas de carácter general, en tanto no subsanen las irregularidades detectadas o desvirtúen la causa por la que se dejó sin efectos su CSD.”

Defensa Constitucional

Los contribuyentes que hayan agotado tanto la instancia de aclaración contra la restricción de CSD, como la primera instancia contra la resolución que deja sin efectos el CSD, y que normalmente estarían en la imposibilidad de desvirtuar la causa o cumplir con los requerimientos de la autoridad, tendrían la oportunidad de interponer demanda de amparo en contra de los artículos 17-H y 17-H Bis del CFF dentro de los quince días siguientes al primer acto de aplicación considerado como tal la resolución que dejó sin efectos el CSD, el cual se debe señalar como acto reclamado conjuntamente con su consecuencia que es la resolución que lo confirma, resultante de la respuesta a la ficha de trámite 47/CFF a que se refiere el punto 2 último anterior.

Para tratar este aspecto, es necesario revisar los criterios judiciales emitidos conforme a las normas vigentes hasta el año 2019.

Antecedentes Jurisdiccionales

Los contribuyentes impugnaron mediante el procedimiento de amparo el artículo 17-H del Código Fiscal de la Federación vigente hasta el año 2019, lo cual trajo como consecuencia la determinación de los siguientes criterios que se identifican por su rubro:

“SELLO DIGITAL. EL OFICIO EMITIDO CON FUNDAMENTO EN EL ARTÍCULO 17-H DEL CÓDIGO FISCAL DE LA FEDERACIÓN, A TRAVÉS DEL CUAL LA AUTORIDAD DEJA SIN EFECTOS EL CERTIFICADO CORRESPONDIENTE, NO CONSTITUYE UN ACTO DEFINITIVO PARA EFECTOS DEL JUICIO DE NULIDAD.”

“CERTIFICADOS EMITIDOS POR EL SERVICIO DE ADMINISTRACIÓN TRIBUTARIA. EL ARTÍCULO 17-H, FRACCIÓN II, DEL CÓDIGO FISCAL DE LA FEDERACIÓN, AL ESTABLECER QUE QUEDARÁN SIN EFECTOS CUANDO LO ORDENE UNA RESOLUCIÓN JUDICIAL O ADMINISTRATIVA, NO VULNERA EL DERECHO A LA LIBERTAD DE TRABAJO.”

“CERTIFICADOS EMITIDOS POR EL SERVICIO DE ADMINISTRACIÓN TRIBUTARIA. EL ARTÍCULO 17-H, FRACCIÓN II, DEL CÓDIGO FISCAL DE LA FEDERACIÓN, AL ESTABLECER QUE QUEDARÁN SIN EFECTOS CUANDO LO ORDENE UNA RESOLUCIÓN JUDICIAL O ADMINISTRATIVA, NO SE RIGE POR EL DERECHO DE AUDIENCIA PREVIA.”

“CERTIFICADOS EMITIDOS POR EL SERVICIO DE ADMINISTRACIÓN TRIBUTARIA. EL ARTÍCULO 17-H, FRACCIÓN X, DEL CÓDIGO FISCAL DE LA FEDERACIÓN, QUE DISPONE LOS SUPUESTOS EN LOS QUE QUEDARÁN SIN EFECTOS, ESTABLECE UN ACTO DE MOLESTIA QUE NO SE RIGE POR EL DERECHO DE AUDIENCIA PREVIA.”

“CERTIFICADOS EMITIDOS POR EL SERVICIO DE ADMINISTRACIÓN TRIBUTARIA. EL ARTÍCULO 17-H, FRACCIÓN X, DEL CÓDIGO FISCAL DE LA FEDERACIÓN, AL ESTABLECER LOS SUPUESTOS EN QUE AQUÉLLOS QUEDARÁN SIN EFECTOS, NO ES CONTRARIO AL ARTÍCULO 22 CONSTITUCIONAL, AL NO ESTABLECER UNA SANCIÓN.”

“CERTIFICADOS EMITIDOS POR EL SERVICIO DE ADMINISTRACIÓN TRIBUTARIA. EL ARTÍCULO 17-H, FRACCIÓN X, DEL CÓDIGO FISCAL DE LA FEDERACIÓN, AL ESTABLECER LOS SUPUESTOS EN LOS QUE QUEDARÁN SIN EFECTOS, NO VIOLA EL PRINCIPIO DE SEGURIDAD JURÍDICA.”

“SUSPENSIÓN PROVISIONAL EN EL JUICIO DE AMPARO. ES IMPROCEDENTE CONCEDERLA CONTRA LA DETERMINACIÓN DE LA AUTORIDAD HACENDARIA DE DEJAR SIN EFECTOS EL CERTIFICADO DE SELLO DIGITAL PARA LA EXPEDICIÓN DE COMPROBANTES FISCALES DIGITALES POR INTERNET (ARTÍCULO 17-H, FRACCIÓN X, DEL CÓDIGO FISCAL DE LA FEDERACIÓN, VIGENTE A PARTIR DEL 1 DE ENERO DE 2014).”

“CERTIFICADOS EMITIDOS POR EL SERVICIO DE ADMINISTRACIÓN TRIBUTARIA. EL ARTÍCULO 17-H, FRACCIÓN X, INCISO D), DEL CÓDIGO FISCAL DE LA FEDERACIÓN, AL ESTABLECER QUE QUEDARÁN SIN EFECTOS AUN SIN QUE LAS AUTORIDADES FISCALES EJERZAN SUS FACULTADES DE COMPROBACIÓN, NO TRANSGREDE EL TEST DE PROPORCIONALIDAD.”

“CERTIFICADOS EMITIDOS POR EL SERVICIO DE ADMINISTRACIÓN TRIBUTARIA. EL ARTÍCULO 17-H, FRACCIÓN X, INCISO D), DEL CÓDIGO FISCAL DE LA FEDERACIÓN, AL ESTABLECER QUE QUEDARÁN SIN EFECTOS AUN SIN QUE LAS AUTORIDADES FISCALES EJERZAN SUS FACULTADES DE COMPROBACIÓN, NO GENERA INSEGURIDAD JURÍDICA NI PROVOCA INDEFENSIÓN EN LOS GOBERNADOS POR NO FIJAR SANCIÓN EN CASO DE QUE NO SE EMITA RESOLUCIÓN EN EL PLAZO DE 3 DÍAS EN EL PROCEDIMIENTO SUMARIO QUE PREVÉ.”

“CERTIFICADOS EMITIDOS POR EL SERVICIO DE ADMINISTRACIÓN TRIBUTARIA. EL ARTÍCULO 17-H, FRACCIÓN X, INCISO D), DEL CÓDIGO FISCAL DE LA FEDERACIÓN, AL ESTABLECER QUE QUEDARÁN SIN EFECTOS AUN SIN QUE LAS AUTORIDADES FISCALES EJERZAN SUS FACULTADES DE COMPROBACIÓN, NO VIOLA EL PRINCIPIO DE SEGURIDAD JURÍDICA.”

Conforme a lo expuesto, podemos concluir que las sentencias dictadas en contra de los contribuyentes se basaron, básicamente, en que los actos impugnados no violaban la garantía de audiencia, ni la seguridad jurídica, el artículo 22 constitucional, no era contrario al test de proporcionalidad, con base en las siguientes conclusiones:

- No es un acto de privación, sino un acto de molestia, ya que el particular puede recuperar el derecho a obtener un nuevo CSD.

- La cancelación de CSD, surgió como una medida de control de dicho instrumento, ante la necesidad de que los contribuyentes hagan uso adecuado del mismo.

- Al tener el contribuyente la posibilidad de obtener un nuevo sello, la cancelación no es definitiva, sino un acto de molestia temporal.

- Se fundamentan en la tesis con rubro “Obligaciones fiscales. El combate a conductas pendientes a su evasión, fraudes o actos ilícitos es constitucionalmente válido”.

- El derecho a obtener un certificado nuevo, obedece a que no es posible reactivar el que se tenía.

- Está sujeto al cumplimiento de los requisitos del artículo 16 constitucional y no del 14.

- Constituye una medida proporcional y razonable porque su finalidad tiende a evitar prácticas fraudulentas.

- No incide en el derecho a elegir una profesión u oficio.

- No es aplicable el principio de presunción de inocencia porque no es una sanción, sino una medida temporal.

- Es una facultad de gestión y no de comprobación.

Como se puede observar la argumentación judicial, se basa en que el anterior artículo 17-H del CFF es un acto provisional, y por lo mismo, no le aplica la garantía de audiencia, la presunción de inocencia, no afecta la seguridad jurídica, no viola el artículo 22 constitucional, porque todo se podía arreglar con el procedimiento de aclaración, sin embargo, es posible replantear estos argumentos porque bajo el nuevo marco normativo ya no es así.

Argumentación en el Amparo

En efecto, la nueva normatividad, cuando plantea el procedimiento de restricción de sellos, demuestra que sí es posible la recuperación de CSD originalmente obtenido, de donde se concluye que éste es el acto de molestia, mientras que la resolución que deja sin efectos el CSD, es el acto de privación.

Corrobora lo anterior, el último párrafo adicionado al artículo 17-H del Código Fiscal de la Federación, donde establece que cuando exista imposibilidad de desvanecer la causa que originó la suspensión de efectos del CSD o de cumplir los requerimientos de la autoridad, el SAT establecería condiciones y requisitos para recuperar el derecho a usar el CSD, con lo cual se comprueban dos extremos: la imposibilidad de desvanecimiento de la causa o el cumplimiento de los requisitos de la autoridad, y segundo, que no existen reglas del SAT que establezcan requisitos diferentes a las causas que determinó la autoridad fiscal para suspender los efectos del CSD, lo cual nos lleva a evidenciar que la resolución que deja sin efectos el CSD más la resolución de la ficha de trámite 47/CFF que la confirma, son de carácter definitivo, lo cual también se hace evidente por el hecho de que el acto de molestia, es la restricción del certificado de sellos digitales y por lo mismo, es aplicable el derecho a la audiencia, la presunción de inocencia, el parámetro de sanción excesiva, el test de proporcionalidad, entre otros.

Test de Proporcionalidad

Por otra parte, llaman la atención las fracciones IV y V del artículo 17-H Bis del CFF que se refieren como causas, primero de restricción de sellos y después de la suspensión de los efectos de los mismos, el hecho de que los contribuyentes hayan obtenido un resultado negativo durante el trámite del procedimiento previsto por el artículo 69-B del CFF, es decir con afectación a las empresas que emitieron o hicieron uso de comprobantes fiscales respecto de los cuales no se comprobó la materialidad de las operaciones, lo cual podría llevar a no superar el test de proporcionalidad.

Como se puede observar; el artículo 69 B del Código Fiscal de la Federación antes mencionado es un mecanismo de control para inhibir el uso de facturas sin comprobación de materialidad conforme al cual, la autoridad supone que el contribuyente que adquiere la factura toma una deducción sin que la operación que respalda haya sido realizada y para ello sigue un procedimiento ante el proveedor donde verifica si cuenta con activos y personal para otorgar los servicios y entregar los bienes de los cuales emite la factura y otro procedimiento ante el cliente para verificar si puede comprobar la efectiva recepción de los bienes y servicios facturados y pagados con la sanción de dejar sin efectos fiscales las facturas emitidas.

Lo anterior se puede esquematizar de la siguiente forma:

Sin embargo, debe hacerse la distinción entre:

- Las facturas que emite el proveedor y recibe el cliente (en este caso, el quejoso contribuyente), respecto de las cuales la autoridad concluye que las deja sin efectos fiscales porque no comprueba contar con activos, personal, infraestructura o capacidad material directa o indirecta para prestar los servicios o producir, comercializar o entregar los bienes que amparan tales comprobantes, o bien se encuentran no localizados, por lo cual se presume la inexistencia de las operaciones a que se refieren los mencionados comprobantes, y así mismo, deja sin efectos los certificados de los sellos digitales con base en los mismos numerales transcritos pero con apoyo en la fracción IV del artículo 17 H-Bis del Código Fiscal de la Federación que a la letra dice: “IV.- Detecten que el contribuyente emisor de comprobantes fiscales no desvirtuó la presunción de la inexistencia de las operaciones amparadas en tales comprobantes y, por tanto, se encuentra definitivamente en dicha situación, en términos del artículo 69-B, cuarto párrafo de este Código.”

- ALGO MUY DISTINTO SON LAS FACTURAS QUE EMITE EL QUEJOSO CONTRIBUYENTE PERO AHORA COMO PROVEEDOR, respecto de las cuales no se objeta la real prestación de los servicios ni la entrega de los bienes y no han sido objeto de procedimiento alguno relacionado con el citado artículo 69-B del citado cuerpo normativo y a pesar de lo cual las responsables emisoras de los oficios reclamados están dejando sin efectos los certificados de sellos digitales; la cual no es la medida idónea para inhibir el uso de facturas de operaciones supuestamente simuladas con lo cual se comprueba que los actos reclamados no superan el test de proporcionalidad por lo que hace a su aspecto de idoneidad de la medida.

En efecto, el test de proporcionalidad por idoneidad, se encuentra en el siguiente criterio:

Época: Décima Época

Registro: 2013152

Instancia: Primera Sala

Tipo de Tesis: Aislada

Fuente: Gaceta del Semanario Judicial de la Federación

Libro 36, Noviembre de 2016, Tomo II

Materia(s): Constitucional

Tesis: 1a. CCLXVIII/2016 (10a.)

Página: 911

SEGUNDA ETAPA DEL TEST DE PROPORCIONALIDAD. EXAMEN DE LA IDONEIDAD DE LA MEDIDA LEGISLATIVA.

Para que resulten constitucionales las intervenciones que se realicen a un derecho fundamental, éstas deben superar un test de proporcionalidad en sentido amplio. Lo anterior implica que la medida legislativa debe perseguir una finalidad constitucionalmente válida, lograr en algún grado la consecución de su fin y no limitar de manera innecesaria y desproporcionada el derecho fundamental en cuestión. Por lo que hace a la idoneidad de la medida, en esta etapa del escrutinio debe analizarse si la medida impugnada tiende a alcanzar en algún grado los fines perseguidos por el legislador. En este sentido, el examen de idoneidad presupone la existencia de una relación entre la intervención al derecho y el fin que persigue dicha afectación, siendo suficiente que la medida contribuya en algún modo y en algún grado a lograr el propósito que busca el legislador. Finalmente, vale mencionar que la idoneidad de una medida legislativa podría mostrarse a partir de conocimientos científicos o convicciones sociales generalmente aceptadas.

Amparo en revisión 237/2014. Josefina Ricaño Bandala y otros. 4 de noviembre de 2015. Mayoría de cuatro votos de los Ministros Arturo Zaldívar Lelo de Larrea, José Ramón Cossío Díaz, quien formuló voto concurrente, Olga Sánchez Cordero de García Villegas y Alfredo Gutiérrez Ortiz Mena, quien formuló voto concurrente, en el que se aparta de las consideraciones contenidas en la presente tesis. Disidente: Jorge Mario Pardo Rebolledo, quien formuló voto particular. Ponente: Arturo Zaldívar Lelo de Larrea. Secretarios: Arturo Bárcena Zubieta y Ana María Ibarra Olguín.

Esta tesis se publicó el viernes 25 de noviembre de 2016 a las 10:36 horas en el Semanario Judicial de la Federación.

Como se puede observar, la medida legislativa debe perseguir una finalidad constitucionalmente válida, lograr en algún grado la consecución de su fin y no limitar de manera innecesaria y desproporcionada el derecho fundamental en cuestión. Por lo que hace a la idoneidad de la medida, en esta etapa del escrutinio debe analizarse si la medida impugnada tiende a alcanzar en algún grado los fines perseguidos por el legislador. En este sentido, el examen de idoneidad presupone la existencia de una relación entre la intervención al derecho y el fin que persigue dicha afectación, siendo suficiente que la medida contribuya en algún modo y en algún grado a lograr el propósito que busca el legislador.

En nuestro caso, la medida legislativa no logra en grado alguno la finalidad constitucionalmente válida.

1.- El fin constitucionalmente válido es inhibir la conducta de tomar deducciones en el Impuesto Sobre la Renta e Impuesto al Valor Agregado acreditable con base en facturas que se refieran a operaciones inexistentes.

2.- La medida legislativa que se reclama es no idónea para alcanzar el fin antes mencionado porque suspende los efectos de los certificados de sellos digitales del contribuyente, lo cual le impide emitir comprobantes fiscales SIN QUE LA AUTORIDAD FISCAL HAYA DETECTADO QUE SE USEN PARA AMPARAR OPERACIONES INEXISTENTES O SIMULADAS.

Por lo anterior; la medida inhibe la conducta del contribuyente de emitir sus propios comprobantes respecto de los cuales no se ha detectado que respalden operaciones simuladas o inexistentes por lo cual NO ES IDONEA para cumplir con el fin constitucionalmente válido descrito en el punto 1 que antecede.

Ahora bien, SUPONIENDO SIN CONCEDER que el juzgador considerara que se logra la intención del legislador en alguna medida, ENTONCES DEBE PEDIRSE EL AMPARO Y PROTECCIÓN DE LA JUSTICIA DE LA UNION CONTRA LOS ACTOS RECLAMADOS PORQUE NO SUPERA EL TEST DE PROPORCIONALIDAD EN SU SENTIDO DE PROPORCIONALIDAD EN SENTIDO ESTRICTO DE CONFORMIDAD CON EL SIGUIENTE CRITERIO.

Época: Décima Época

Registro: 2013136

Instancia: Primera Sala

Tipo de Tesis: Aislada

Fuente: Gaceta del Semanario Judicial de la Federación

Libro 36, Noviembre de 2016, Tomo II

Materia(s): Constitucional

Tesis: 1a. CCLXXII/2016 (10a.)

Página: 894

CUARTA ETAPA DEL TEST DE PROPORCIONALIDAD. EXAMEN DE LA PROPORCIONALIDAD EN SENTIDO ESTRICTO DE LA MEDIDA LEGISLATIVA.

Para que resulten constitucionales las intervenciones que se realicen a algún derecho fundamental, éstas deben superar un test de proporcionalidad en sentido amplio. Lo anterior implica que la medida legislativa debe perseguir una finalidad constitucionalmente válida, lograr en algún grado la consecución de su fin y no limitar de manera innecesaria y desproporcionada el derecho fundamental en cuestión. Así, una vez que se han llevado a cabo las primeras tres gradas del escrutinio, corresponde realizar finalmente un examen de proporcionalidad en sentido estricto. Esta grada del test consiste en efectuar un balance o ponderación entre dos principios que compiten en un caso concreto. Dicho análisis requiere comparar el grado de intervención en el derecho fundamental que supone la medida legislativa examinada, frente al grado de realización del fin perseguido por ésta. En otras palabras, en esta fase del escrutinio es preciso realizar una ponderación entre los beneficios que cabe esperar de una limitación desde la perspectiva de los fines que se persiguen, frente a los costos que necesariamente se producirán desde la perspectiva de los derechos fundamentales afectados. De este modo, la medida impugnada sólo será constitucional si el nivel de realización del fin constitucional que persigue el legislador es mayor al nivel de intervención en el derecho fundamental. En caso contrario, la medida será desproporcionada y, como consecuencia, inconstitucional. En este contexto, resulta evidente que una intervención en un derecho que prohíba totalmente la realización de la conducta amparada por ese derecho, será más intensa que una intervención que se concrete a prohibir o a regular en ciertas condiciones el ejercicio de tal derecho. Así, cabe destacar que desde un análisis de proporcionalidad en estricto sentido, sólo estaría justificado que se limitara severamente el contenido prima facie de un derecho fundamental si también fueran muy graves los daños asociados a su ejercicio.

Amparo en revisión 237/2014. Josefina Ricaño Bandala y otros. 4 de noviembre de 2015. Mayoría de cuatro votos de los Ministros Arturo Zaldívar Lelo de Larrea, José Ramón Cossío Díaz, quien formuló voto concurrente, Olga Sánchez Cordero de García Villegas y Alfredo Gutiérrez Ortiz Mena, quien formuló voto concurrente, en el que se aparta de las consideraciones contenidas en la presente tesis. Disidente: Jorge Mario Pardo Rebolledo, quien formuló voto particular. Ponente: Arturo Zaldívar Lelo de Larrea. Secretarios: Arturo Bárcena Zubieta y Ana María Ibarra Olguín.

Esta tesis se publicó el viernes 25 de noviembre de 2016 a las 10:36 horas en el Semanario Judicial de la Federación.

En esta fase del análisis, es preciso realizar una ponderación entre los beneficios que cabe esperar de una limitación al derecho del contribuyente a emitir comprobantes fiscales, desde la perspectiva de los fines que se persiguen (inhibir la conducta de usar comprobantes fiscales por operaciones simuladas o inexistentes), frente a los costos que necesariamente se producirán desde la perspectiva de los derechos fundamentales afectados ( que en éste caso es la suspensión de efectos de los certificados de sellos digitales y el consecuente impedimento para el contribuyente de emitir facturas de operaciones legítimas y reales)

De este modo, la medida impugnada sólo será constitucional si el nivel de realización del fin constitucional que persigue el legislador es mayor al nivel de intervención en el derecho fundamental. En caso contrario, la medida será desproporcionada y, como consecuencia, inconstitucional

En el caso que nos ocupa, la medida legislativa reclamada (consistente en dejar sin efecto los certificados) es inconstitucional por desproporcional ya que la intención de inhibir la conducta de deducir o dar efectos fiscales a facturas respaldando operaciones simuladas o inexistentes prácticamente no tiene efectividad por los siguientes motivos:

1.- Porque recae en la emisión de facturas que sí respaldan operaciones reales, lo cual se comprueba porque la emisión de facturas del contribuyente, no fue objeto de controversia dentro de algún procedimiento que tuviera como base el artículo 69-B del Código Fiscal de la Federación.

2.- Porque las facturas que fueron objeto de procedimiento del artículo 69-B del Código Fiscal de la Federación, es decir, sobre las cuales supuestamente se detectó que respaldaban operaciones simuladas o inexistentes fueron del proveedor, con lo cual se provocó que el contribuyente no pudiera tomar la deducción en el Impuesto Sobre la Renta, ni el acreditamiento en el Impuesto al Valor Agregado y además, la autoridad fiscal tiene la opción de dejar sin efectos el certificado de sello digital del proveedor, con lo cual se inhibe la conducta del citado proveedor de emitir facturas y del contribuyente de usarlas al no poder comprobar (según el punto de vista de la autoridad), la materialidad de las operaciones.

3.- Consecuentemente, al ya existir la medida legislativa de dejar sin efectos los comprobantes fiscales que respalden operaciones simuladas o inexistentes (con lo cual se castiga al contribuyente de su deducción de Impuesto Sobre la Renta y acreditamiento del Impuesto al Valor Agregado) y de cancelar los sellos digitales de los emisores de éstas facturas, ya es desproporcional que además de esto, la medida legislativa ahora reclamada pretenda también DE FORMA DESPROPORCIONAL dejar sin efectos los certificados de sello digital del contribuyente QUE NO HA SIDO ACUSADO EN MOMENTO ALGUNO DE EXPEDIR FACTURAS POR ACTOS SIMULADOS O INEXISTENTES.

4.- Por lo anterior, resultaría desproporcionada la afectación del derecho del contribuyente con el beneficio que pudiera obtener la autoridad fiscal porque la finalidad constitucional de inhibir la conducta de emitir facturas de operaciones simuladas o inexistentes YA SE CUMPLIÓ CON EL HECHO DE DEJAR SIN EFECTOS LAS FACTURAS DEL PROVEEDOR Y CANCELAR SUS CERTIFICADOS DE SELLOS DIGITAL.

POR OTRO LADO, ESTÁ VIGENTE EL DERECHO DEL CONTRIBUYENTE QUE DIO EFECTOS FISCALES A LAS FACTURAS RECIBIDAS PARA ACREDITAR LA MATERIALIDAD DE SUS OPERACIONES. ADEMÁS, AÚN CUANDO HUBIESE HECHO LA ACLARACIÓN Y EL SAT DETERMINE QUE NO ACREDITÓ MATERIALIDAD, ES UNA RESOLUCIÓN SUBJUDICE.

Suspensión del acto reclamado

Se solicitaría la suspensión del acto reclamado para el efecto de que LAS RESPONSABLES SE ABSTENGAN DE IMPEDIR AL CONTRIBUYENTE LA OBTENCIÓN Y USO DE LOS CERTIFICADOS DE SELLOS DIGITALES en virtud de que no se sigue perjuicio al interés social ni se contravienen disposiciones de orden público PORQUE DICHO CONTRIBUYENTE EMITE FACTURAS DE OPERACIONES REALES LO CUAL NO ESTÁ CONTROVERTIDO EN MOMENTO ALGUNO.

La medida cautelar tendría por objeto mantener viva la materia del amparo, es decir, trata de impedir que se consumen irreparablemente los actos reclamados.

SE AFIRMA QUE SE CONSUMARÍA EN FORMA IRREPARABLE EL ACTO RECLAMADO, PORQUE CON LA MEDIDA LEGISLATIVA QUE SE RECLAMA SE IMPIDE OBTENER LOS INGRESOS NECESARIOS PARA LA SUBSISTENCIA DE LA EMPRESA Y DE LAS FUENTES DE TRABAJO QUE DE CONSUMARSE SE CONDUCIRÍA A LA RUINA DEL CONTRIBUYENTE Y DE SUS TRABAJADORES.

Debe plantearse que es inaplicable en el presente caso la Tesis de Jurisprudencia 2013681 con rubro “SUSPENSIÓN PROVISIONAL EN EL JUICIO DE AMPARO. ES IMPROCEDENTE CONCEDERLA CONTRA LA DETERMINACIÓN DE LA AUTORIDAD HACENDARIA DE DEJAR SIN EFECTOS EL CERTIFICADO DE SELLO DIGITAL PARA LA EXPEDICIÓN DE COMPROBANTES FISCALES DIGITALES POR INTERNET (ARTÍCULO 17-H, FRACCIÓN X, DEL CÓDIGO FISCAL DE LA FEDERACIÓN, VIGENTE A PARTIR DEL 1 DE ENERO DE 2014)”, ya que fue dictada con anterioridad a la reforma que se señala como acto reclamado.

Lo anterior porque con la reforma se distingue claramente el acto de molestia (restricción de sellos) y el acto de privación (suspensión de sus efectos), además porque se incrementa una causa adicional para suspender los efectos del certificado de sello digital consistente en que el contribuyente no ha comprobado haber recibido efectivamente los bienes y servicios de un proveedor listado definitivamente en los términos del artículo 69-B del Código Fiscal de la Federación, lo cual es abiertamente inconstitucional porque no supera el test de proporcionalidad como se comprobó en el último concepto de violación que se tiene aquí por reproducido en obvio de repeticiones inútiles.

Sirve de apoyo para la concesión de la suspensión provisional, y en su momento la definitiva, los criterios judiciales con los siguientes rubros:

“SUSPENSIÓN. ES PROCEDENTE CONCEDERLA CONTRA LA CANCELACIÓN DEL SELLO DIGITAL QUE SIRVE PARA LA EXPEDICIÓN DE COMPROBANTES FISCALES. DE LO CONTRARIO, SE PARALIZARÍA LA ACTIVIDAD COMERCIAL DE LA EMPRESA Y SE AFECTARÍA LA RECAUDACIÓN DE LA HACIENDA PÚBLICA.”

“SUSPENSIÓN. ES PROCEDENTE CONCEDERLA CONTRA LA CANCELACIÓN DEL SELLO DIGITAL QUE SIRVE PARA LA EXPEDICIÓN DE COMPROBANTES FISCALES. DE LO CONTRARIO, SE PARALIZARÍA LA ACTIVIDAD COMERCIAL DE LA EMPRESA Y SE AFECTARÍA LA RECAUDACIÓN DE LA HACIENDA PÚBLICA.”

Será ardua la batalla legal en la que seguramente participaremos los abogados para defender la subsistencia de las empresas.